随着现时个人及家庭财富的迅速增长,财富保障与传承已成为社会化的需求。而「家族信托」时代的开启,将

终结「富不过三代」

的魔咒。财富阶层比普通百姓群体更容易出现财产继承、企业传承、离婚分产、遗产争夺、二代败家等风险因素,而通过信托设立的家族财富管理和传承能将这种种风险迎刃化解。

“家族信托是以个人作为委托人,以家庭财富的管理、传承、保护为目的的信托,通过资产管理、投资组合等理财服务实现对家族资产负债的全面管理,提供财富转移、遗产规划、税务筹划、婚姻财富管理、子女教育、家族治理、慈善事业等全方位的服务,受益人一般为本家族成员。”

“家族信托是以个人作为委托人,以家庭财富的管理、传承、保护为目的的信托,通过资产管理、投资组合等理财服务实现对家族资产负债的全面管理,提供财富转移、遗产规划、税务筹划、婚姻财富管理、子女教育、家族治理、慈善事业等全方位的服务,受益人一般为本家族成员。”

家族信托是最出色的财富传承工具,国际顶尖企业当中,家族企业占到50%以上,从国内A股2835家上市公司来看,民营企业超过半数,其中家族企业有816家。从胡润富豪榜上看,50岁以上企业家占到60%以上,这意味着很多企业都要完成家族传承。在富豪家族传承当中,大都通过设立家族信托基金,控制家族企业的传承。

家族信托是最出色的财富传承工具,国际顶尖企业当中,家族企业占到50%以上,从国内A股2835家上市公司来看,民营企业超过半数,其中家族企业有816家。从胡润富豪榜上看,50岁以上企业家占到60%以上,这意味着很多企业都要完成家族传承。在富豪家族传承当中,大都通过设立家族信托基金,控制家族企业的传承。

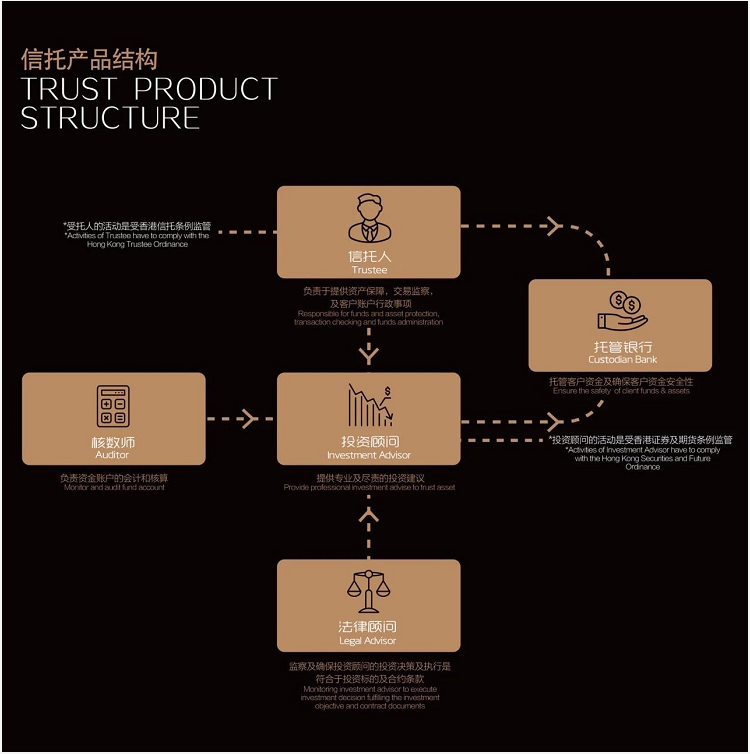

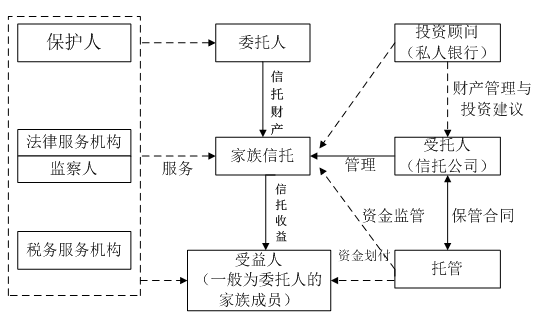

家族信托除了委托人、受托人、受益人组成外,信托项下还会设立多层离岸控股公司(至少两层),此外,家族信托还会设“保护人”、“监察人”和“投资顾问”等角色。

家族信托除了委托人、受托人、受益人组成外,信托项下还会设立多层离岸控股公司(至少两层),此外,家族信托还会设“保护人”、“监察人”和“投资顾问”等角色。

▲家族信托基本框架结构图

“财富的有效保护是通过信托财产隔离机制实现的。在家族信托中,信托财产一经委托人委托(转移)给受托人,即通过进入信托法律关系建立了与委托人财产和受托人财产的双向隔离机制,使得企业和家族财产独立于家庭成员的个人财产,不会因为家庭成员个人的能力、债务、婚姻、刑事追索、死亡而导致企业或家族财产受损或削减,并使家庭成员能持续、安全地从家族企业或财产中受益。

▲家族信托基本框架结构图

“财富的有效保护是通过信托财产隔离机制实现的。在家族信托中,信托财产一经委托人委托(转移)给受托人,即通过进入信托法律关系建立了与委托人财产和受托人财产的双向隔离机制,使得企业和家族财产独立于家庭成员的个人财产,不会因为家庭成员个人的能力、债务、婚姻、刑事追索、死亡而导致企业或家族财产受损或削减,并使家庭成员能持续、安全地从家族企业或财产中受益。

财富保护功能主要分为以下五点

破产隔离

家族企业的一大弊端在于企业和个人的财产通常无法清晰界定。当企业面临财务危机和破产危机时,个人资产往往也成为债权人追偿的对象。依据信托法原理,对于委托人来说,信托资产是独立存在的,其名义所有权属于受托人,与委托人的其他财产隔离,因此,委托人的任何变故都不影响信托财产的存续。

债务阻断

依据《信托法》,除以下几种情况外,信托财产不得被强制执行:第一,设立信托前债权人已对该信托财产享有优先受偿的权利,并依法行使了该权利;第二,受托人处理信托事务所产生债务,债权人请求以信托财产清偿债务;第三,清偿信托财产本身应担负的税款;第四,法律规定的其他情形。由此可知,通过家族信托的设立,债权人无法通过法庭判决来获得信托财产请求权,从而实现了家族财产的债务阻断功能。