最近,关于A股实施T+0的讨论又引发了一波热潮。

反对者认为这不利于保护散户利益,而支持者则认为T+0能提高市场的活跃度和流动性,顺应当下“救市”所需。

热议T+0

2月18日,中央财经大学金融学院教授贺强在出席证监会线上座谈会时,建议在国有大盘股蓝筹股和北交所试点T+0交易,引发舆论热议。

贺强表示,有人说T+0不利于保护散户利益,其实这个恰恰说反了,T+0交易可以当日止损。散户船小好掉头,能够及时修正减少损失,更有利于保护投资者。

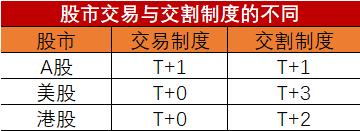

T+0交易,也称当日回转交易,简单来说,就是投资者当日买入股票可在当日卖出的一种交易制度。相对应地,T+1就是当日买入的股票次日才能卖出,以此类推还有T+2、T+3……我国A股目前实施的是T+1交易制度。

T+0交易是国际证券市场上一种通行的交易制度。据国际证券服务业协会(ISSA)统计,全球44个主要股票市场中,有42个允许T+0交易,余下的2个正是A股沪深市场。

可见,T+0交易是全球主流,何以唯独A股“逆流而行”?

事实上,早在1992年和1993年,上交所和深交所就分别采用过T+0,但由于当时中国证券市场尚处于早期发展阶段,监管制度不完善,投资标的也较少,最终导致严重的投机炒作而被叫停。

沪深交易所分别于1995年和2001年转为T+1,并沿用至今。目前国内市场支持T+0交易的有港股通股票、可转换债券、跨境ETF和金融期货ETF等投资品种。

多年来,呼吁和抵制A股恢复T+0的声音相互交织。认为T+0不适合A股市场,无非是T+0有可能引发过度投机,这在中国证券史上确有前车之鉴,但现时还需以发展的眼光看待。

再者T+0可能增加市场操纵风险,占有资金优势的投资者以小博大,或引诱散户入市而不能及时脱身,且A股以散户为主,T+0或加剧参与群体之间的不公平性。

反之,支持T+0同样理由充分。

首先,T+0由于增加了投资者日内交易频率,交易也更加灵活,可以提升交易积极性和市场流动性。

其次,T+1和涨跌幅限制极大约束了投资者交易的意愿和空间,而T+0则消除了这种限制,在提高市场定价效率、资金利用率和降低市场波动性等方面更具优势。

另外,从市场公平性来讲,散户投资者严格遵守T+1,且缺乏有效对冲工具,但机构或大户却能通过股指期货、融券业务等方式变相实现T+0交易,已经构成了事实上的不公平。

总的来说,任何制度都可能存在风险,关键在于不断完善和加强监管,这也是T+0之所以能普遍适用于海外证券市场的原因所在。

T+0的国际经验

海外实施T+0的市场,一般会对日内回转交易进行严格监督,或对投资者或交易规则制定一些限制,以此为标准,T+0交易体制分为有限制和无限制两类。

目前,多数市场允许无任何限制的T+0交易,包括美国、英国、法国、德国、加拿大、澳大利亚、中国香港等成熟市场,以及新加坡、韩国等新兴市场,而少数市场则会对T+0制定一些交易限制,如日本、中国台湾和印度等。

比如日本限制日内交易次数或交易金额。每只股票每日仅允许一次T+0,这一交易制度既给予了投资者及时止损和获利了结的机会,又有效抑制了市场过度投机和股价波动。

还有一些市场则限制投资标的的范围。如中国台湾允许T+0的股票共150只,约占其所有上市股票总数的10%。

而印度则对不同投资者“区别对待”,对散户实施T+0,机构投资者则实施T+3,极大激发了中小投资者参与股市的意愿。

对T+0“零限制”的市场,实则有成熟完善的监管体系托底,如中国香港,不仅没有规定交易次数,也不需要足额资金,只要当天买进的股票即日平仓,按差价结算即可,交易品种丰富,除股票外,期货、外汇等也采用T+0。

近来,A股“见底”信号明显,交易制度改革也成了市场关注的焦点。客观来看,A股目前已具备试点T+0的条件,但改革需要智慧与勇气。

出于保护中小投资者利益和防范过度炒作等目的,可以在账户分类管理、投资标的范围、交易次数及保证金等方面进行约束,顺应市场发展需求的同时,兼顾不同投资者的利益与公平,也进一步加强与国际市场接轨。

撰稿 | 苏苏

编辑 | 苏苏

编审 | Leyla