美债

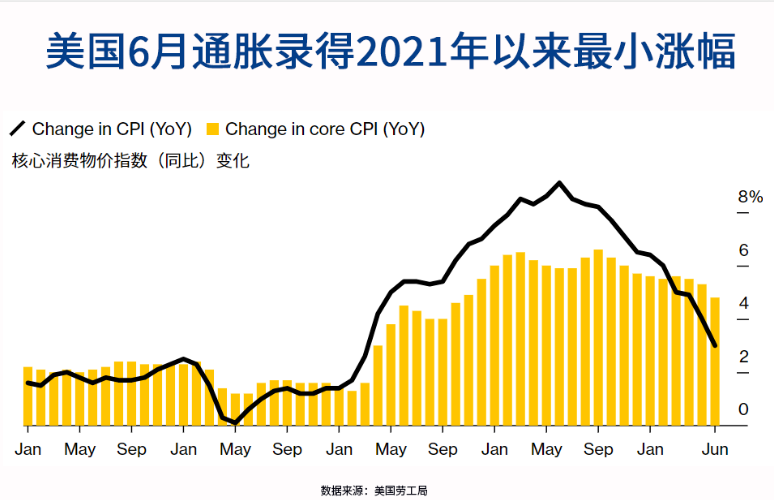

6月CPI 和PPI 超预期降温,美国40年来最激进加息周期有望画上句点。

“最后一次加息”近在咫尺,美债短期无风险利率触及5%的水平,为投资者提供了一个保本保息,颇具吸引力的可投资资产。

美联储加息大戏即将落幕?

最新数据,6月美国CPI同比涨3%,为2021年3月以来最小增幅;PPI同比涨0.1%,创2020年8月以来新低。

通胀大幅降温,意味着自2022年3月以来的美联储“加息大戏”即将落幕。受此影响,10年期美债收益从4%回落至3.8%附近,美债收益率倒挂幅度收窄。

在连续10次加息,将利率提高到5%-5.25%的高点之后,美联储今年6月暂停加息。虽然目前通胀回落超乎预期,但距离2%的理想目标仍有差距。另外,扣除食品和能源的核心PCE同比升幅仍高达4.6%,表明核心通胀仍具有粘性。

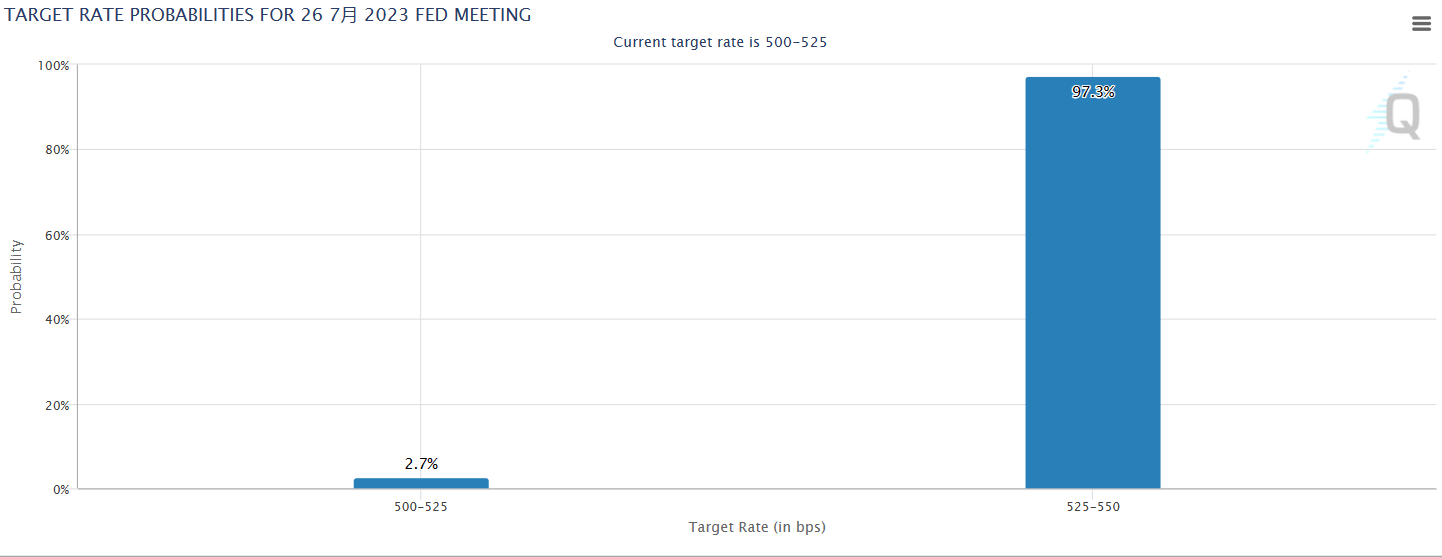

CME“美联储观察”数据

7月加息25个基点几乎成为市场共识,但不断降温的劳动力市场和疲软的经济走向,导致7月很可能是本轮“最后一次加息”,利率见顶近在眼前。

美债再现历史性机遇

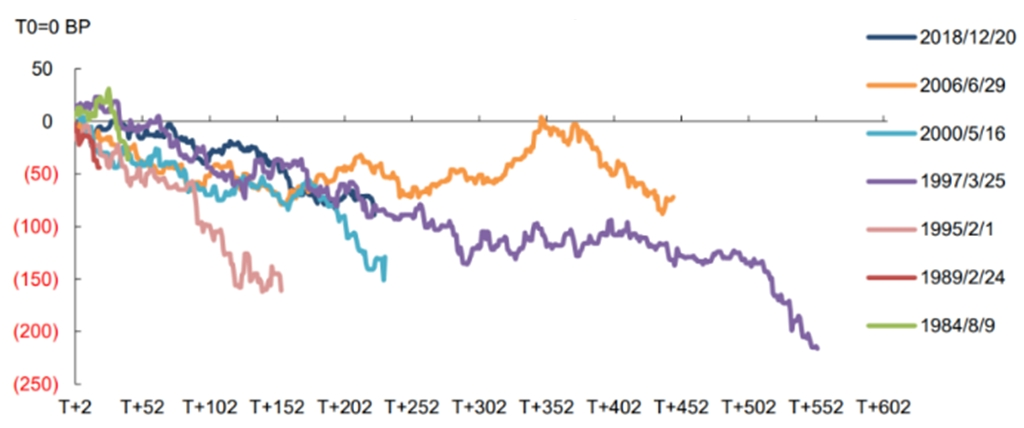

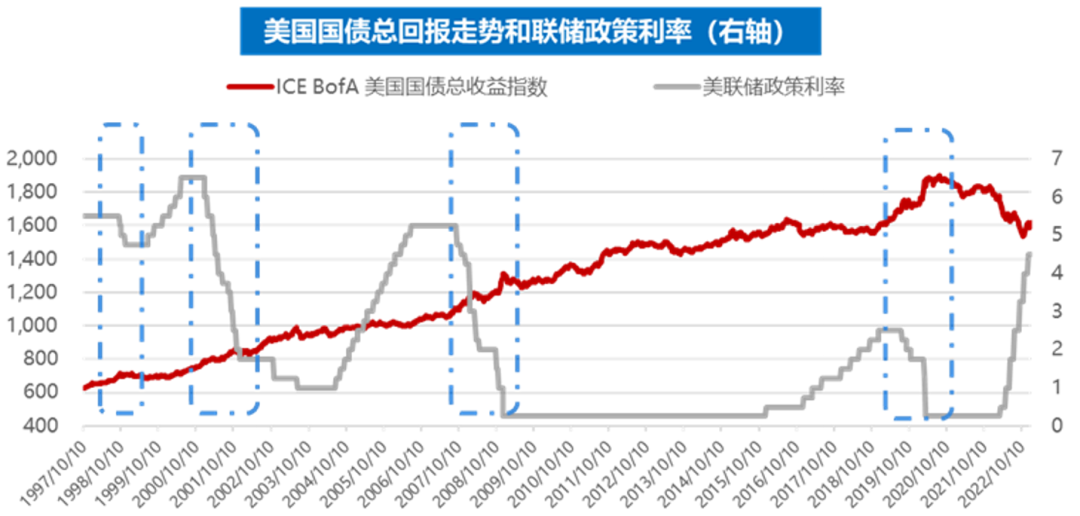

从历史经验来看,利率见顶往往发生在结束加息当月或前1-3个月,且加息结束后,美债收益率都会表现出明显下行。

如果7月或9月迎来“最后一次加息”,那么现阶段买入美债就是一个非常不错的时机,具有很好的投资性价比。

历次加息结束后,美债收益率明显走低

参照以往数据,美联储维持终点利率高位的时间平均为6.5个月,中位数为5个月。随后利率进入下行通道,美债收益率也进一步随之下滑。

也就是说,未来,随着美国进入降息通道,美债价格看涨,投资者还有望获得固定收益之外的投资回报,所谓“赚息又赚价”。

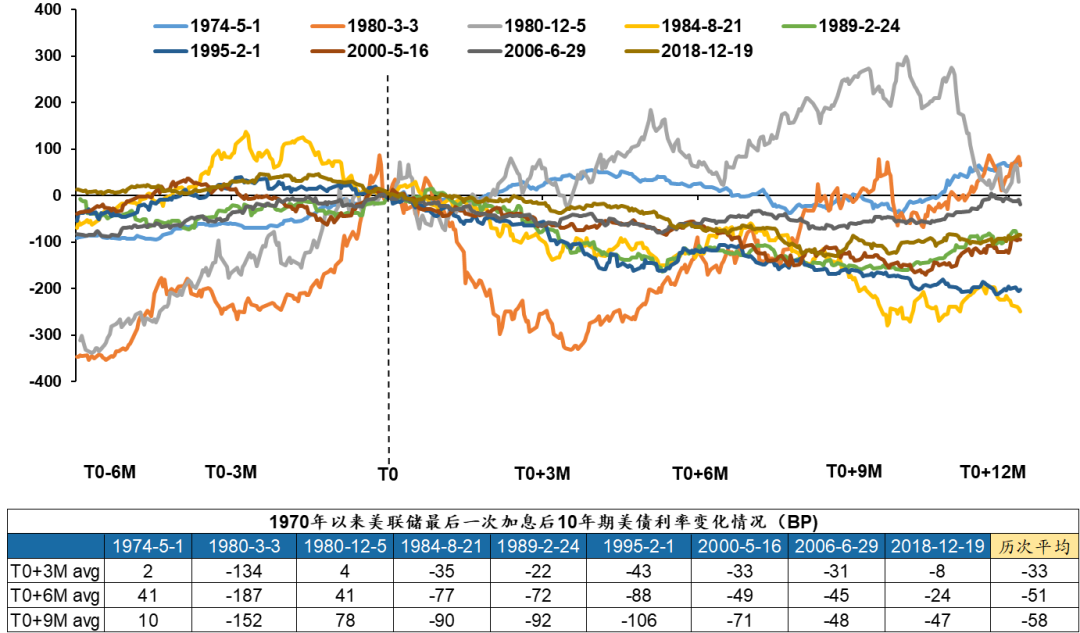

从下图可看出,自1970年以来,美联储9次停止加息后,10年期美债收益率有7次出现下行,且时间越往后,下行幅度越大,表现为美债价格上涨更多。

1970年以来美联储最后一次加息后,10年期美债利率变化

回顾过去几次降息周期,美债总回报表现优异,不仅跑赢同期政策利率,还高于美债总回报指数的长期平均值。

比如:

2000年降息周期,美债平均年化收益9.3%;

2007年降息周期,美债平均年化收益达到15.3%;

2019年降息周期,美债平均年化收益为13.8%。

目前来看,长短期美债收益率仍处于倒挂,如果只是追求短期投资收益,投资者买入短期美债的意愿可能更高;但如果预计未来利率会下降,相比之下持有收益率相对没那么高的长期美债,反而能够降低利率波动带来的风险,从而获得更加稳定上升的投资回报。

鉴于美元债价格往往会在结束加息或确定降息之前提早反映,因此可以在加息预期放缓、降息预期增强的节点适时把握入局机会,以免错过最早一波上涨。

太一EAM私人银行服务除了布局美债,还有美债ETF以及一些高级别的精选美债。从投资组合的角度出发,投资者可以在无风险美债的基础上,适当选择一些高评级企业债,分散风险带来更好的投资体验和财富增值机会。

撰稿 | 苏苏

编辑 | 爭上

编审 | Leyla